Kiedy pójść dla inwestora Venture Capital

Załóżmy taką sytuację. Prowadzisz mały startup, osiągasz już pewne przychody i widzisz szansę rozwoju biznesu na większą skalę. To jest dobry moment aby pomyśleć o pozyskaniu finansowania na rozwój firmy z funduszy Venture Capital.

Wbrew powszechnym błędnym opiniom VC nie jest zainteresowane samym pomysłem. Inwestują pomysł tylko dlatego aby osiągnąć ponadprzeciętną stopę zwrotu w porównaniu do innych inwestycji alternatywnych.

Trzeba będzie obliczyć wskaźnik IRR o którym będziemy pisać w następnych wpisach.

Zanim jednak wyślesz do funduszu swój pomysł warto się zastanowić ile naprawdę potrzebujemy pieniędzy i kiedy aby osiągnąć zysk z zakładanym horyzoncie finansowym i przynieść zwrot kapitału który będzie interesujący dla inwestora.

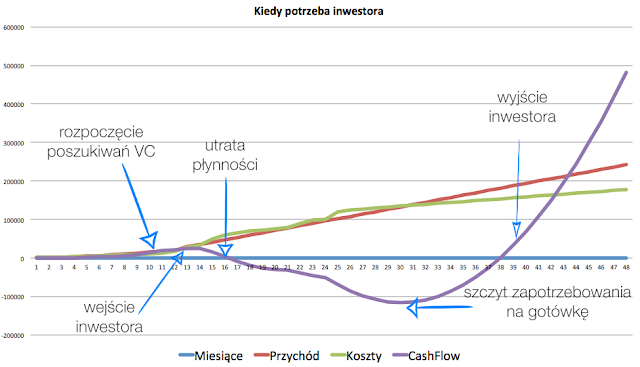

Na wykresie przezenmujemy sytuację pokazującą kiedy i jak powinna wyglądać wejście inwestora kapitałowego.

Na wykresie przezenmujemy sytuację pokazującą kiedy i jak powinna wyglądać wejście inwestora kapitałowego.

Zauważ, że poszukiwanie inwestora w naszym modelu rozpoczynamy kiedy firma ma już pewną historię finansową - są przychody i koszty. Jest niewielki zysk i oznacza to że w firmie nauczyliście się już podstawowych reguł panujących na rynku. Produkt lub usługa znajduje nabywców a my macie już tak zwany "model biznesowy".

To dobry czas na rozpoczęcie poszukiwania inwestora VC.

W innym przypadku może się okazać że wejście inwestora będzie bardzo trudne lub wiązać się z koniecznością oddania nawet większości akcji spółki lub otrzymania niskiej wyceny spółki.

W idealnych warunkach inwestor podejmuje decyzję w ciągu 3 miesięcy lecz w praktyce bardzo niewielu przedsiębiorcom ta sztuka się udaje. Bardziej prawdopodobne, że sam proces negocjacyjny zajmie 3 miesiące zatem warto rozmawiać z inwestorami wcześniej i wrócić do nich już działającym i potwierdzonym modelem. Zwiększysz tym samym swoją wiarygodność i potwierdzisz determinację w budowie długofalowej strategii rozwoju.

Będziesz musiał pokazać prawdziwy produkt, usługę znajdująca nabywców, działający model biznesowy oraz potrzebę finansową - czyli maksymalne zapotrzebowanie na gotówkę w czasie.

W najbardziej prawdopodobnym polskim scenariuszu będziesz szukał inwestora 6 do 12 miesięcy. O ile nawet uda się spotkać z inwestorem i przedstawić mu swój pomysł oraz potrzeby finansowe to proces podejmowania decyzji trwa.

Będziesz przechodził proces "due diligence" czyli sprawdzanie wartości Twojej firmy, sprawozdań finansowych, zawartych umów, praw spółki do produktu, określania zagrożeń dla prowadzenia jej działaności.

O ile z kwotami inwestycji do 1 mln jest możliwość szybkiego wejścia inwestora (np. posiadającego umowę i pieniądze z Krajowy Funduszu Kapitałowego to znalezienie inwestycji powyżej 1 mln jest poważnym problemem.

Kwotę jaką będziesz potrzebował (zazwyczaj w transzach) określasz na podstawie Twojego modelu finansowego który możesz zbudować w NowyInteres.pl. Po jego zbudowaniu wystarczy spojrzeć na Rachunek Przepływów Finansowych aby określić ile potrzebujesz pieniędzy i kiedy aby biznes nie upadł.

Inwestor będzie chciał też zobaczyć, iż Twój model finansowy z czasem zacznie przynosić zysk a zysk w firmie będzie akumulowany. Czym szybciej będziesz osiągać zysk netto tym lepiej.

Moment w którym będzie chciał wyjść i najprawbdopodbniej sprzedać cześć swoich udziałów musi być niezbyt długi - najlepiej do 36 miesięcy od rozpoczęcia inwestycji. Wówczas dobrze może sprzedać swoje udziały innemu inwestorowi za kilkukrotnie wyższą cenę jaką zapłacił za udziały w Twojej firmie.

To dobry czas na rozpoczęcie poszukiwania inwestora VC.

Ważne jest aby rozpocząć przed momentem utraty płynności finansowej.

W innym przypadku może się okazać że wejście inwestora będzie bardzo trudne lub wiązać się z koniecznością oddania nawet większości akcji spółki lub otrzymania niskiej wyceny spółki.

W idealnych warunkach inwestor podejmuje decyzję w ciągu 3 miesięcy lecz w praktyce bardzo niewielu przedsiębiorcom ta sztuka się udaje. Bardziej prawdopodobne, że sam proces negocjacyjny zajmie 3 miesiące zatem warto rozmawiać z inwestorami wcześniej i wrócić do nich już działającym i potwierdzonym modelem. Zwiększysz tym samym swoją wiarygodność i potwierdzisz determinację w budowie długofalowej strategii rozwoju.

Liczenie na to, że inwestor zaangażuje się w firmę kapitałowo na podstawie ładnej prezentacji cz też zwycięskiego pitchu jest w Polsce iluzją.

Będziesz musiał pokazać prawdziwy produkt, usługę znajdująca nabywców, działający model biznesowy oraz potrzebę finansową - czyli maksymalne zapotrzebowanie na gotówkę w czasie.

W najbardziej prawdopodobnym polskim scenariuszu będziesz szukał inwestora 6 do 12 miesięcy. O ile nawet uda się spotkać z inwestorem i przedstawić mu swój pomysł oraz potrzeby finansowe to proces podejmowania decyzji trwa.

Będziesz przechodził proces "due diligence" czyli sprawdzanie wartości Twojej firmy, sprawozdań finansowych, zawartych umów, praw spółki do produktu, określania zagrożeń dla prowadzenia jej działaności.

O ile z kwotami inwestycji do 1 mln jest możliwość szybkiego wejścia inwestora (np. posiadającego umowę i pieniądze z Krajowy Funduszu Kapitałowego to znalezienie inwestycji powyżej 1 mln jest poważnym problemem.

Kwotę jaką będziesz potrzebował (zazwyczaj w transzach) określasz na podstawie Twojego modelu finansowego który możesz zbudować w NowyInteres.pl. Po jego zbudowaniu wystarczy spojrzeć na Rachunek Przepływów Finansowych aby określić ile potrzebujesz pieniędzy i kiedy aby biznes nie upadł.

Inwestor będzie chciał też zobaczyć, iż Twój model finansowy z czasem zacznie przynosić zysk a zysk w firmie będzie akumulowany. Czym szybciej będziesz osiągać zysk netto tym lepiej.

Moment w którym będzie chciał wyjść i najprawbdopodbniej sprzedać cześć swoich udziałów musi być niezbyt długi - najlepiej do 36 miesięcy od rozpoczęcia inwestycji. Wówczas dobrze może sprzedać swoje udziały innemu inwestorowi za kilkukrotnie wyższą cenę jaką zapłacił za udziały w Twojej firmie.

Komentarze